O crescimento exponencial do comércio eletrônico trouxe consigo não apenas oportunidades de negócios, mas também desafios significativos. Eles surgem principalmente no que diz respeito aos principais impostos de e-commerce.

Portanto, entender a tributação aplicável ao e-commerce é crucial para qualquer empreendedor que deseja operar de forma legal e eficiente. Ademais, leia até o final e conheça os principais impostos que incidem sobre o e-commerce no Brasil e como eles funcionam.

ICMS (Imposto sobre Circulação de Mercadorias e Serviços): Um dos principais impostos de e-commerce

O ICMS é um imposto estadual que incide sobre a circulação de mercadorias, inclusive nas vendas realizadas pela internet.

No entanto, ele é considerado um dos mais complexos. Afinal, cada estado possui uma alíquota específica, que pode variar conforme o tipo de produto e a origem/destino da mercadoria.

No caso das vendas interestaduais, a alíquota do ICMS é dividida entre o estado de origem e o estado de destino do produto.

Como Funciona?

- Origem e Destino: Nas operações interestaduais, parte do ICMS fica com o estado de origem e outra parte com o estado de destino.

- Difal (Diferencial de Alíquota): Empresas optantes pelo Simples Nacional devem recolher o Difal quando vendem para consumidores finais de outros estados.

- ST (Substituição Tributária): Em alguns casos, o ICMS pode ser recolhido antecipadamente pelo fabricante ou importador, que se responsabiliza pelo imposto devido em toda a cadeia de distribuição.

O ICMS é um dos principais impostos de e-commerce, e é de suma importância que ele seja recolhido corretamente. Portanto, é interessante buscar orientação profissional para não se perder nessa tributação.

PIS (Programa de Integração Social) e COFINS (Contribuição para o Financiamento da Seguridade Social)

O PIS e a COFINS são contribuições federais que incidem sobre a receita bruta das empresas. Essas contribuições têm alíquotas que variam dependendo do regime tributário adotado pela empresa (cumulativo ou não-cumulativo).

Como Funcionam?

- Regime Cumulativo: Empresas optantes pelo regime cumulativo pagam alíquotas de 0,65% para o PIS e 3% para a COFINS, sem direito a créditos fiscais.

- Regime Não-Cumulativo: Empresas no regime não-cumulativo pagam alíquotas de 1,65% para o PIS e 7,6% para a COFINS, mas podem se beneficiar de créditos fiscais relacionados a insumos, despesas e aquisições.

PIS e COFINS também são considerados alguns dos principais impostos para e-commerce. Da mesma forma, eles podem causar alguma confusão devido a sua complexidade.

Veja outros dos principais impostos de e-commerce

Além desses que já citamos, existem outras tributações que são importantes para quem decide trabalhar com e-commerce. Conheça um pouco mais sobre esses impostos e tire suas dúvidas sobre os valores cobrados.

ISS (Imposto Sobre Serviços)

O ISS é um imposto municipal que incide sobre a prestação de serviços. No e-commerce, o ISS é aplicável principalmente às plataformas que oferecem serviços de intermediação, como marketplaces e gateways de pagamento.

Como Funciona?

- Alíquota Variável: A alíquota do ISS varia de acordo com o município, normalmente entre 2% e 5%.

- Local de Prestação: O imposto é devido no município onde o serviço é prestado ou onde se localiza o estabelecimento do prestador de serviços.

IRPJ (Imposto de Renda Pessoa Jurídica) e CSLL (Contribuição Social sobre o Lucro Líquido)

O IRPJ e a CSLL são tributos federais que incidem sobre o lucro das empresas. Eles podem ser calculados pelo lucro real, lucro presumido ou Simples Nacional. Isso vai depender do porte e do regime tributário da empresa.

Como Funcionam?

- Lucro Real: A alíquota do IRPJ é de 15% sobre o lucro apurado, com adicional de 10% sobre a parcela do lucro que exceder R$ 20.000,00 por mês. A CSLL tem uma alíquota de 9%.

- Lucro Presumido: As alíquotas são as mesmas, mas a base de cálculo é uma porcentagem da receita bruta, variando conforme a atividade.

- Simples Nacional: Pequenas e médias empresas podem optar pelo Simples Nacional, que unifica a tributação e simplifica o cálculo dos impostos.

IPI (Imposto sobre Produtos Industrializados)

O IPI é um imposto federal que incide sobre produtos industrializados. No e-commerce, é relevante para empresas que vendem produtos manufaturados ou importados.

Como Funciona?

- Alíquota Variável: A alíquota do IPI varia conforme o produto e sua classificação na Tabela de Incidência do IPI (TIPI).

- Crédito Fiscal: Empresas podem utilizar créditos de IPI sobre insumos adquiridos para abater do imposto devido.

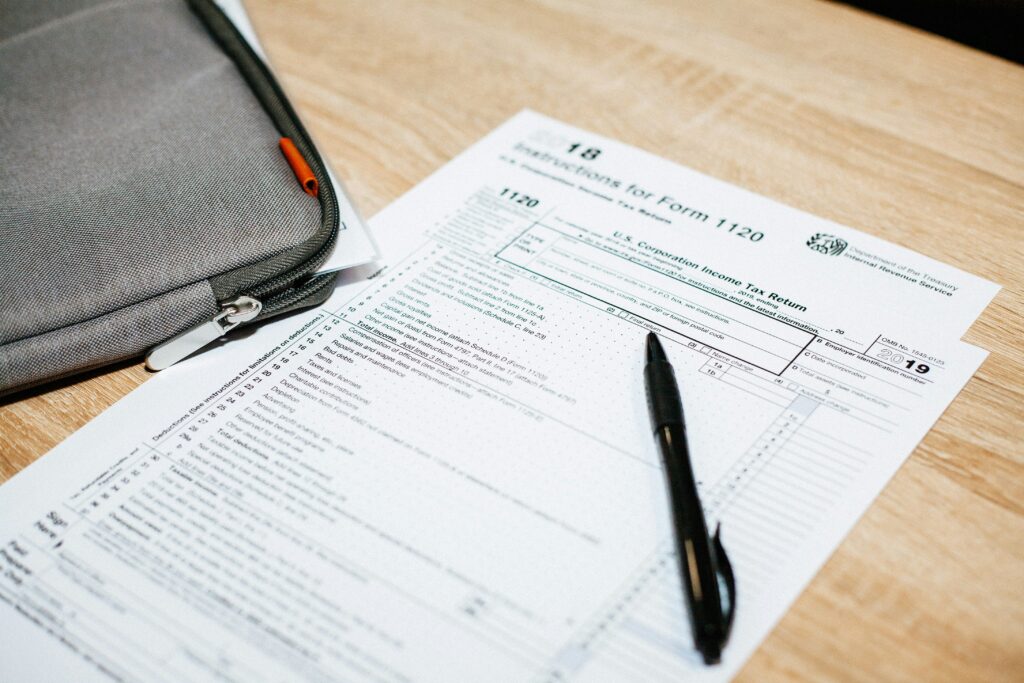

Dicas essenciais para Administração Tributária de E-commerce

Gerir um e-commerce envolve muitos desafios, e a administração tributária é um dos aspectos mais complexos e críticos.

Portanto, um planejamento tributário eficiente pode não apenas garantir a conformidade legal, mas também gerar economias significativas e otimizar a operação do negócio.

Conheça e Atualize-se Sobre a Legislação Tributária

A legislação tributária brasileira é complexa e está em constante mudança. Portanto, é crucial estar sempre atualizado sobre as normas fiscais aplicáveis ao e-commerce.

Ademais, isso inclui conhecer os principais impostos para e-commerce, sejam eles federais, estaduais ou municipais. Também procure manter-se informado sobre alterações na legislação pode evitar surpresas desagradáveis e garantir que o negócio esteja sempre em conformidade.

Escolha o Regime Tributário Adequado

A escolha do regime tributário é uma decisão estratégica que pode impactar diretamente a carga tributária do seu e-commerce. Os principais regimes disponíveis são o Simples Nacional, o Lucro Presumido e o Lucro Real.

Automatize os Processos Tributários

Investir em tecnologia para automatizar os processos tributários é uma excelente forma de reduzir erros e aumentar a eficiência.

Softwares de gestão fiscal podem auxiliar no cálculo dos principais impostos para e-commerce, emissão de notas fiscais eletrônicas (NF-e), apuração de tributos e geração de relatórios.

Organize e Armazene Documentos Fiscais

A organização e o armazenamento adequado de documentos fiscais são fundamentais para uma boa administração tributária.

Ademais, mantenha todos os comprovantes de pagamento de impostos, notas fiscais, recibos e declarações organizados e acessíveis. Isso é essencial para o cumprimento das obrigações fiscais e para eventuais fiscalizações e auditorias.

Leia outras dicas de administração de negócio clicando aqui.

A tributação no e-commerce é complexa e envolve uma série de impostos que variam conforme a operação e o regime tributário da empresa.

Portanto, para operar de forma legal e otimizada, é fundamental que os empreendedores conheçam os principais impostos de e-commerce e contem com um bom planejamento tributário.